毎年年末になると103万円を超えないように仕事を調整しているけど、そもそもなぜ103万円なの?130万円まで大丈夫とかいう話も聞いたりするけど。

年末が近づくと扶養の範囲内でパートやアルバイトをしている主婦の方にとって気になる勤務時間制限。

一般的に、事業主から指示を受けて12月の勤務時間を調整して年収を「103万円を超えないように」している人が多いのではないでしょうか。

そもそも「103万円」とは何なのか、わからない人も多いことでしょう。

今回はこの「103万円の壁」について解説します。

- 税金の壁の仕組みがわかる

- パートの年収別控除額の具体例がわかる

税制面と社会保険面の2種類の上限が存在

パート主婦がいくらまで稼げるか、という話になると良く出てくる「103万円」の上限。

いや「実は106万円」だとか、「扶養の範囲は130万円だ」とか、「150万円まで大丈夫になった」など、色々な数字を耳にします。

このあたりの数字のバラツキが混乱する原因なんだよね。

これらの数字はどれも正しいのですが、混乱する最大の理由は税制面と社会保険面を一緒にして考える点です。

上限について、実は次のように分けて考えることができます。

- 103万円

- 150万円

- 106万円

- 130万円

それぞれ具体的に見ていきましょう。

【税金面の壁①】「103万円」の上限

「103万円」の上限は実際よく耳にする数字です。

これはいわゆる夫の年末調整による「配偶者控除」に関わる数字です。

収入が103万円以内の場合、税金面で優遇され所得税が免除されますが、加えて夫の扶養家族になるので夫の収入から配偶者控除として38万円の控除を受けられます。

この103万円の根拠は以下のようになっています。

- 基礎控除(38万円)+ 給与所得控除(65万円)の合計

つまりパートの主婦さんの場合、会社から得られる給料についての控除額が65万円、元々ある権利の基礎控除が38万円の合計が103万円というわけです。

ただし奥さんのパート収入が103万円を超えた場合、超えた金額に対して奥さんの収入に所得税が掛かります。

だだし年間収入を103万円以内に抑えるように勤務しても、所得税が引かれるパターンがあります。

これは各月の収入にも非課税枠の限度というものがあり、月収が88,000円を超えると所得税や住民復興税が給料から天引きされます。

上の図の場合、月によっては限度額を超えているので天引きされていますが、最終的に103万に収まっているので払いすぎた所得税は年末調整により会社経由で還付される形になります。

パート勤務者に対しての年末調整が行われない会社の場合は、源泉徴収票をもらい、翌年の2月16日〜3月15日の間にご自身で確定申告をすることで還付を受けられます。

【税金面の壁②】「150万円」の上限

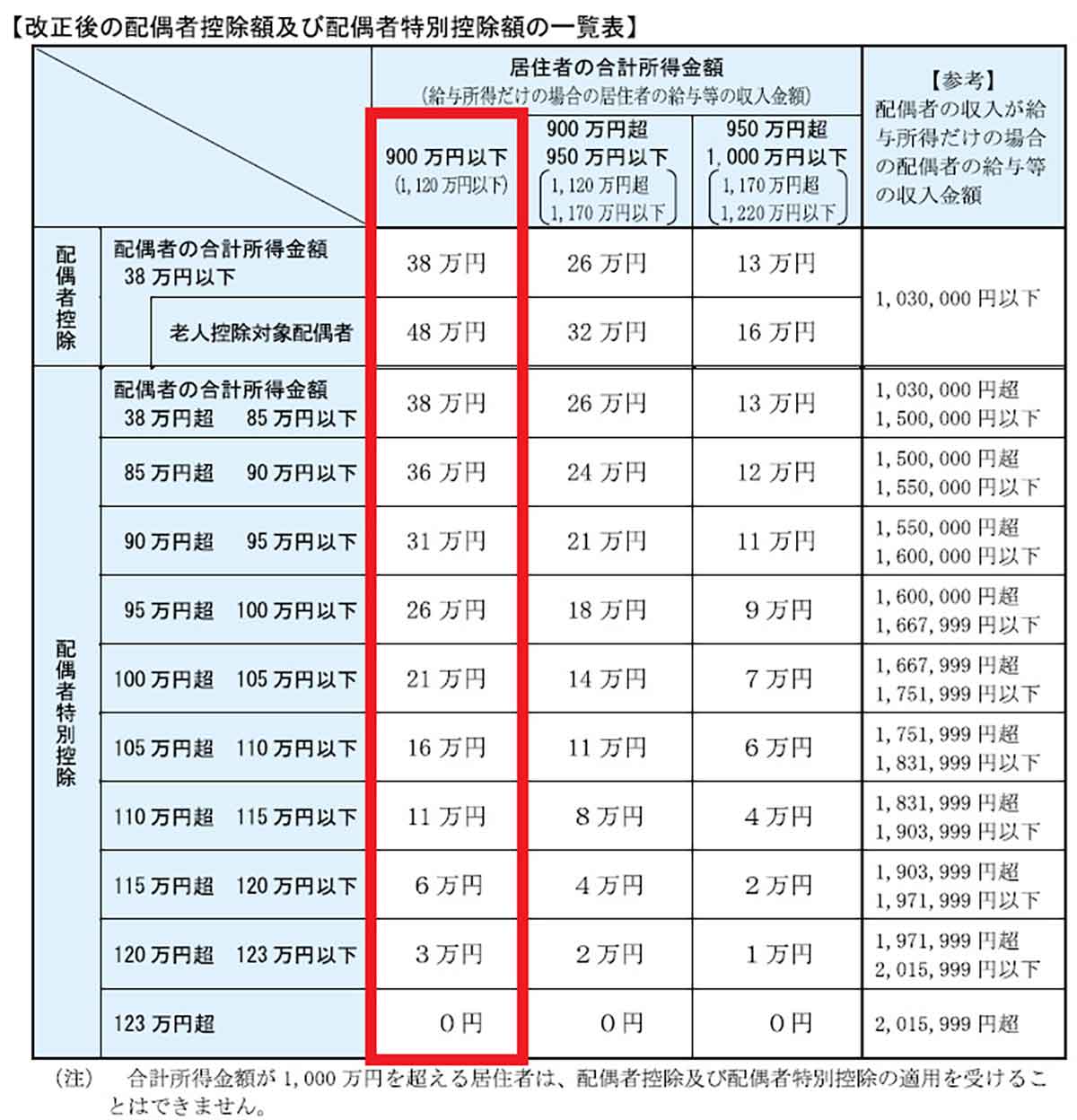

150万円の上限とは、夫の収入から課税所得を算出する際の控除、具体的には配偶者控除に関係する数字となります。

103万円以内の収入の場合、夫は配偶者控除を38万円受けることが可能ですが、それを超えると配偶者控除を受けられず代わりに配偶者特別控除という控除をを受ける形になります。

配偶者特別控除は収入が多くなるにつれて夫が受ける控除額が逓減され、一定の収入を超えると控除自体が受けられなくなる仕組みです。

ただし年収で150万円以下であれば配偶者特別控除となっても満額の38万円の控除を受けることができます。

一定の収入とは150万円で、150万円超えると満額の控除が受けれなくなります。

100万円を超えると住民税も

因みに年収がおよそ100万円を超えてくると住民税の課税対象となってきます。

例えば年収が101万円の場合、所得税はかかりませんが住民税は支払わなければなりません。

なお住民税の対象となる「100万円」という上限も、自治体により多少上下することがあります。

妻のパート年収による所得税と夫の控除額の具体例

次に実際に妻のパート年収により発生する所得税と、その夫の配偶者にかかる控除額の関係を5つのケースで考えてみましょう。

ケース① 妻の年収103万円(以下)の場合の所得税

夫の扶養の範囲内でのパート収入なるので妻の収入に税金はかかりません。

一方、夫の年収からは38万円の配偶者控除が受けられますので課税対象額を38万円減らすことが可能です。

- 妻パート収入には所得税なし。年末調整での夫の年収から配偶者控除(38万円)が可能

ケース② 妻の年収125万の場合の所得税

妻の年収が103万円を超えてしまった場合です。

103万円を超えた部分に所得税と住民復興税がかかってきます。

妻自身のパート収入に税金がかかることになるので、年末調整を経て翌年から妻のパート収入より所得税が源泉徴収される形になります。

一方、夫の控除に関しては103万円を超えてしまったので配偶者控除の適用外になります。

しかし配偶者特別控除は年収150万円まで満額受けることができるため、結果として配偶者控除と同額の38万円を年収から控除可能です。

- 【パート収入 125万円-103万円=22万円】

- 22万円×5%=11,000円の所得税、22万円×2.1%=4,620円の住民復興税

- 夫は配偶者控除は受けられないが、配偶者特別控除が満額(38万円)が可能

ケース③ 妻の年収が160万円の場合の所得税

妻の年収が160万円の場合はどうでしょうか。

こちらも103万円を超えた部分に所得税及び住民復興税が徴収される形になります。

一方夫は配偶者特別控除の対象になりますが、妻の年収が150万を超えているので配偶者特別控除の額は38万円から収入に応じて逓減された額になります。

この場合、夫の配偶者特別控除額は結果的に31万円となります。

- 【パート収入 160万円-103万円=57万円】

- 57万円×5%=28,500円の所得税、57万円×2.1%=11,970円の住民復興税

- 夫は配偶者特別控除が可能だが控除額は減額(31万円)になる

ケース④ 妻の年収が180万円の場合の所得税

収入がグッと上がりまして180万円の場合を見てみましょう。

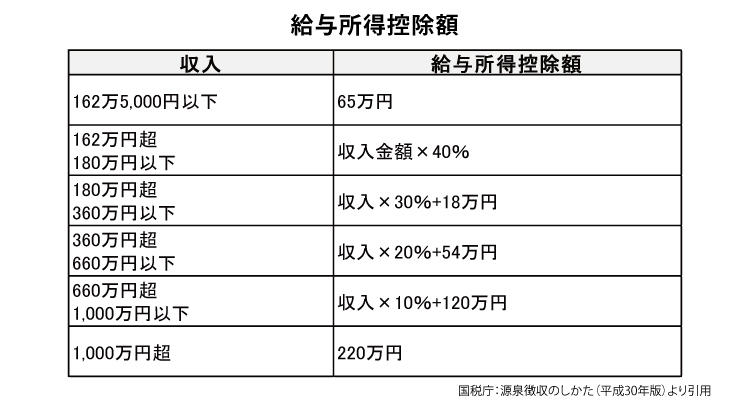

まず収入が162.5万を超えると給与所得控除額の算出方法が以下のように変わります。

結果として、給与所得控除額は72万円となります。

なので180万円−110万円を引いた70万円に対しての所得税と住民復興税がかかります。

夫の配偶者特別控除額は更に逓減し16万円まで下がる形になります。

- 【パート収入 180万円-110万円(基礎控除38万円+給与所得控除72万円)=70万円】

- 70万円×5%=35,000円の所得税、70万円×2.1%=14,700円の住民復興税

- 配偶者特別控除額は妻の年収額により逓減、夫の配偶者特別控除額は16万円となる

ケース⑤ 妻の年収が202万円の場合の所得税

妻の年収が202万円の場合です。

給与所得控除額は「収入×30%+18万円」という算出方式で78.6万円の給与所得控除額となり、収入202万円−116.6万円=85.4万円に対する課税となります。

夫の配偶者特別控除は、妻の年収限度額の2,015,999円を超えるため夫の配偶者特別控除額はゼロとなります。

- 【パート収入 202万円-116.6万円(基礎控除38万円+給与所得控除78.6万円)=85.4万円】

- 85.4万円×5%=42,700円の所得税、85.4万円×2.1%=17,934円の住民復興税

- 配偶者特別控除額は妻の年収限度額2,015,999円を超えるためゼロ

▶︎お金の超基本

社会保険面の上限

次に、社会保険面の上限を考えてみましょう。

社会保険とは主に健康保険や国民年金・厚生年金を指します。

例えばサラリーマンの妻の場合、夫の扶養範囲である以上、妻自身は健康保険に加入せずとも被扶養配偶者という扱いで健康保険の保険給付が受けられます。

また年金を見てみると、サラリーマンの夫の扶養範囲である以上第3号被保険者という扱いになり、妻には国民年金の保険料の納付義務はありませんが被保険者になれます(20歳以上60歳未満に限る)。

いずれにも共通しているのが、「被扶養者である」という条件で、被扶養者とは扶養されている者という意味です。

この「被扶養者である」ための要件の一つが「年収130万円未満」、いわゆる130万の壁なのです。

【社会保険面の壁 その①】130万円の上限

被扶養者の要件には、被扶養者の範囲というものも存在します。

被保険者(サラリーマンをしている夫)との同居をしている親族かまたは同居していない場一定の親族が該当します。

《被扶養者の範囲》

1.被保険者と同居している必要がない者

・配偶者

・子、孫および兄弟姉妹

・父母、祖父母などの直系尊属2.被保険者と同居していることが必要な者

・上記1.以外の3親等内の親族(伯叔父母、甥姪とその配偶者など)

日本年金機構

・内縁関係の配偶者の父母および子(当該配偶者の死後、引き続き同居する場合を含む)

上記の者が年間の収入130万未満であって、被保険者より収入が少なく一定の条件を満たすと、被保険者に生計を維持されているもの、つまり「扶養の範囲内の者」となります。

年間収入130万円未満(60歳以上又は障害者の場合は、年間収入※180万円未満)かつ

・同居の場合 収入が扶養者(被保険者)の収入の半分未満

日本年金機構

・別居の場合 収入が扶養者(被保険者)からの仕送り額未満

130万円というのは「被扶養者」でいられるかいられないか、という重要な区切りなんだよね。

例えば年収130万円未満の同居の妻は、その収入額が夫の半分未満であれば扶養の範囲内ということになりますが、130万を超える又は夫の収入の半分以上稼いでしまうと夫の扶養を外れてしまい、自身で社会保険に加入が必要になるので注意が必要です。

【社会保険面の壁 その②】106万円の上限

実は130万円の上限の前に「106万円」という上限が存在します。

これは前述した130万円以内の年収である妻であれば原則扶養の範囲とみなされるところ、2016年10月から例外的に130万円以内の収入でも一定の場合に社会保険への加入が必要になる(扶養を外れる)という制度です。

- 週の所定労働時間が20時間以上

- 月収が88,000円以上(年収約106万)

- 雇用期間が1年以上見込まれる

- 従業員が501人以上の企業である

比較的従業員の多い企業で、月収88,000円以上(年収で約106万円)稼ぐ主婦の人は、130万円位にであっても社会保険に自ら加入しなければならない場合が発生します。

まとめ:103万円の壁と130万円の壁を正しく理解しよう

以上4つの壁について説明をしましたが、税金面と社会保険面を切り分けて考えると随分と分かりやすくなるのではないでしょうか。

お金についての基礎知識を高めたい方はコチラ。

▶︎お金の超基本

税金の仕組みについてより詳しく知りたい方はファイナンシャルプランナーの無料相談を活用すると、お金の専門家の観点から家計の収支見直しやライフプランニングにも相談に乗ってもらえます。

最後におさらいです。

- 税金面の上限は103万円と150万円、社会保険面の上限は106万円と130万円

- 妻の年収が103万円を超えると所得税が課税されるが、夫の配偶者控除は満額

- 妻の年収が150万円を超えなければ所得税は課税されるが、夫の配偶者特別稿控除は満額

- 妻の年収が130万円を超える又は夫の収入の半分を超えると扶養外れる

- 妻の年収が130万円以内であっても、106万を超えると企業規模によっては扶養を外れる場合も

コメント